雪松系200亿涉嫌“非吸”正式暴雷!底层资产涉“空转”贸易,实控人张某被刑事控制!

7日下午,“广州黄埔公安”微信公众号消息,广州市公安局黄埔区分局依法对雪松控股集团有限公司下属的广东圆方投资有限公司等涉嫌非法吸收公众存款立案查处。

根据通告,公安机关已对主要犯罪嫌疑人张某等人采取刑事强制措施;已依法提取相关涉案数据,并已委托专业机构进行独立鉴定和司法审计;已对涉案相关资产予以查封、扣押、冻结。公安机关敦促涉案公司相关责任人员主动配合调查,积极退缴违法所得。对于主动投案、退赃退赔、认罪悔罪的,可以依法从轻处罚。

值得注意的是,通告中信息有限,主要犯罪嫌疑人张某是不是雪松系实控人张劲尚不得而知。

近期雪松体系多人失联。

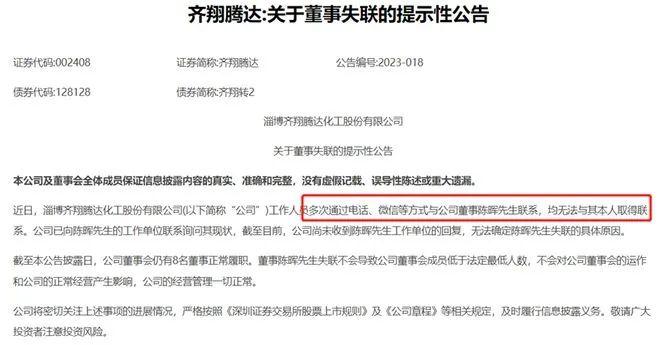

4月12日,雪松控股集团(下称雪松)旗下上市公司齐翔腾达(002408.SZ)发布公告称董事陈晖先生失联。公司称尚未收到陈晖工作单位的回复,无法确定具体原因。

陈晖,加入雪松系已有20年,除担任齐翔腾达董事外,还在雪松系多家公司任职。

对于陈晖失联的具体时间,有媒体报道称,在去年5月雪松控股多名高管被问话后,“10月初左右,陈晖就已经失联了”。

雪松曾经号称“广州第一民企”,以贸易融资起家,涉猎领域包括大宗商品、供应链、化工产业、房地产等。从2021年4月起,雪松旗下的理财产品从2021年4月起陆续出现逾期,存量规模约200亿元。据财新此前报道,雪松的供应链业务相当大一部分存在“融资性贸易”,即通过在体系内的“闭环”不断空转交易量做大规模,继而获取更多融资。

在雪松控股的兜底担保之下,打着“供应链金融”的旗子,以所谓的“应收账款”为底层资产,假借各类金交所、产交所、伪金交所通道,超过350只违规“理财产品”面向自然人发售,总规模超过200亿元。

根据记者的调查,这350余只理财产品背后,构筑的是一个庞大的融资网络,涉及企业数量高达63家,除了或明或暗的雪松系公司,还有大量的假央企、伪国企。而作为底层资产的应收账款,系建立在涉嫌虚假的“空转”贸易行为之上。

随着产品的爆雷,酿成了约8000投资人的涉众风险。超过350只违规“理财产品”面向自然人发售,总规模超200亿元产品的兑付,陷入了全面停滞状态。

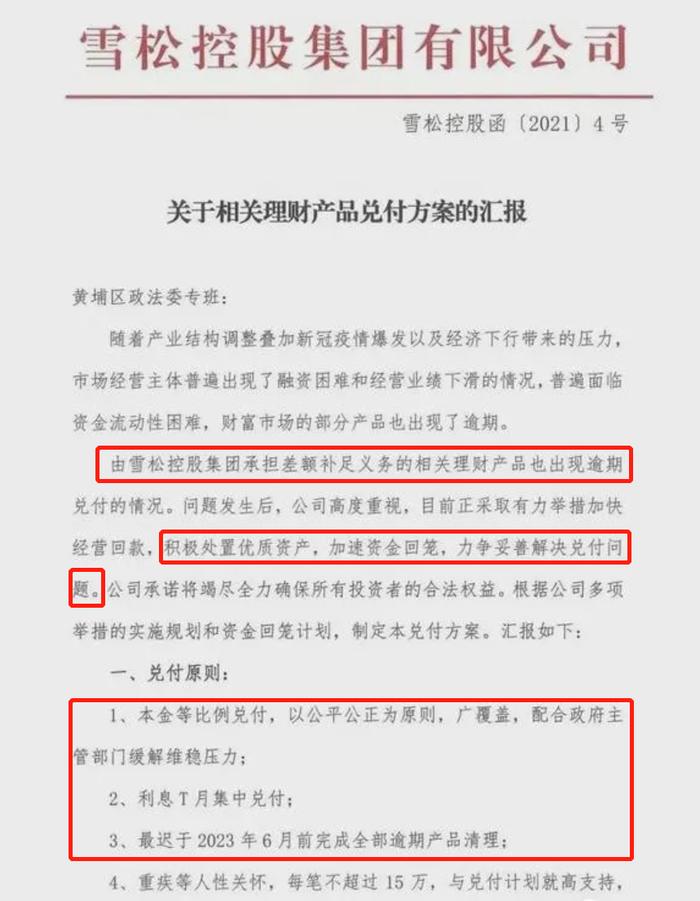

期间,雪松控股向投资人至少作出了5次口头兑付的承诺,但无一兑现。2021年12月20日,在各方压力之下,雪松控股出具了书面承诺,自2022年1月至2023年6月,分期向投资人兑付。但到了1月31日,第一期兑付仍未兑现。

根据记者的调查,这350余只理财产品背后,构筑的是一个庞大的融资网络,涉及企业数量高达63家,除了或明或暗的雪松系公司,还有大量的假央企、伪国企。而作为底层资产的应收账款,系建立在涉嫌虚假的“空转”贸易行为之上。

雪松信托的前身今世

雪松信托的前身是中江信托,而中江信托又曾经是行业黑马。

中江信托曾经在全国主要城市设立了50 多个金融研发中心。在巅峰期的2016年,在该公司实现了19.25亿元的净利润,在行业里名列前茅。

但随后,中江信托的激进扩张风险暴露出来,成为行业里有名的“爆雷王”,同时经营业绩大跳水。

雪松控股的出现,给这场危机带来了一个最优解。

这家总部位于广州的民企蛰伏多年,于近年来声名日盛,2017年位列世界500强第361位,旗下拥有大宗商品、化工新材料、旅游文化和智慧城市服务等产业板块,以及齐翔腾达、希努尔两家A股上市公司。

在中江信托71%的股权完成过户和变更的那天,雪松控股正式成为其大股东。同一天,面对前来维权的200多名投资者,雪松控股董事局主席张劲现场表态,从即日开始启动中江信托历史遗留问题专项行动,“我个人将作为解决中江信托历史问题的第一负责人”。

在雪松控股垫付后,中江信托向投资者足额兑付了逾期项目收益,当时确实获得了高度美誉。

随后,雪松控股启动新一轮行动,派遣10余个工作组分赴全国100多个城市,并发动海外分支机构联动,与约2000位中江逾期项目投资者现场签署收益权转让协议。

作为中国信托业有史以来最大规模的收益权转让面签行动,此举既及时了化解了可能蔓延的局部性金融风险,也为监管和市场处理类似危机,提供了可靠的思路和经验。

但,风向异变!

主流媒体披露,雪松控股曾通过旗下销售团队、线上APP等渠道,向超过8000名投资人发行超过350余只理财产品,总规模超过200亿元。相关理财产品的底层资产涉嫌虚假“空转”,并存在“自融”嫌疑。

交易结构——两大傀儡资金通道

如前所述,证券时报记者从各地投资人手上获得了100只理财产品的产品说明书、投资协议等法律文书,这100只是雪松所销售的理财产品的全部吗?

并不是!

比如,在记者所获得的100份产品文件中,在包头产权交易中心挂牌的产品数量为11只,但记者登陆包头产权交易中心网站查阅并逐一统计发现,雪松相关产品挂牌并成交的数量多达60只。

再比如,记者所获得的100份产品文件中,在某传媒公告平台(下称“传媒公告平台”)挂牌成交的产品数量为24只,但记者登陆传媒公告平台查阅并逐一统计发现,雪松相关产品挂牌并成交的数量,更是高达209只。

其他剩余挂牌场所,记者虽未逐一去查阅统计,但可以确认的是,实际挂牌的产品远远高于记者获得产品文件的数量。

记者基于前述100份产品文件,以及在天津金交所、包头产权交易中心、传媒公告平台的详实统计,汇总雪松相关理财产品共计351只,产品规模201.3亿元(相关明细详见文末附件)。当然,这只是不完全统计,实际的产品数量和资金规模或远大于此。

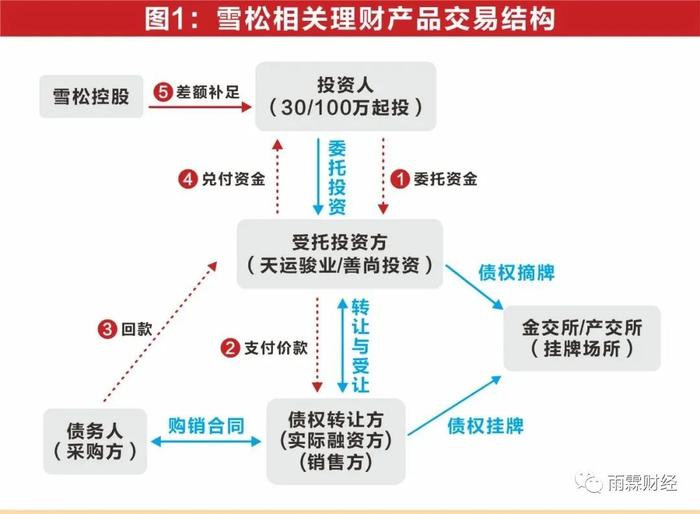

统计显示,这351只产品中,有多达320只产品所募集的资金,借助两大资金通道进行中转——深圳市天运骏业资产管理有限公司(下称“天运骏业”)、善尚投资管理(深圳)有限公司(下称“善尚投资”)。其中,天运骏业涉及产品数量178只,善尚投资涉及产品数量142只。

天运骏业/善尚投资之所以是资金通道,这涉及二者在雪松相关理财产品中的角色——受托投资方。

根据相关产品的交易结构,投资人将资金委托给天运骏业/善尚投资,天运骏业/善尚投资再以受托投资方的身份,将相关资金用于购买资产转让方所持有的债权资产(图1)。作为底层资产的债权,则是资产转让方基于基础贸易项下对债务人(采购方)的应收账款。

换句话说,受托投资方实际上是资金募集方,募得资金之后再支付给资产转让方(实际融资方),以完成应收账款的受让。未来向投资人兑付的资金,则来自底层债务人的回款,而雪松控股对产品的兑付做了兜底承诺(出具差额补足承诺函)。

作为雪松相关理财产品的两大募资通道,天运骏业/善尚投资的重要性不言而喻。

从股权结构来看,天运骏业及善尚投资与雪松控股皆不存在股权关系。

天运骏业成立于2015年7月,设立时注册资本100万元,股东为两位自然人黄宏业、陈海棠。2019年10月30日,公司股权发生变更,实控人变为方凤强、邓鹏,注册资本也飙升至5000万元。这个时间点,正好是该公司承担雪松相关理财产品募资通道的前几个月。

善尚投资成立于2015年11月,设立时注册资本500万元,由自然人吴兴华独资持有,之后经历一系列股权变更,当前实控人变更为白小波、张近川,注册资本也增加至5000万元,但未实缴。

另一个可供佐证的信息是,天运骏业及善尚投资虽然注册于深圳,但其资金募集账户清一色开设在平安银行广州分行营业部(表3)。雪松旗下大连金交所相关产品的募集账户,以及数家子公司的募集账户,同样开设于此。广州正是雪松控股总部所在地。

融资方——与雪松控股或明或暗的关联

如前所述,天运骏业/善尚投资虽然是受托投资方的角色,投资人的投资款也是打入这两家公司的账户,但这仅仅是个资金通道,相关资金募集到位之后,皆支付给了资产转让方,以受让债权资产。换句话说,基础贸易项下应收账款的转让方,才是实际的融资方。

实地走访——主要融资方已人去楼空

为了进一步查清情况,证券时报记者与雪松控股无股权关系的融资方进行了实地走访调查,尤其是前15大融资方。从注册地来看,这些主要融资方集中在上海和广州两地。

2021年12月中下旬、2022年2月中旬,记者与投资人多次走访发现,无论是在上海还是广州,主要融资方大多已人去楼空。

债务人——雪松系与体外的众多假国企

如上所述,这些规模庞大的理财产品,所对应的基础贸易项下应收账款的转让方,才是实际的融资方。记者走访发现,主要融资方中,大多已人去楼空。

底层资产之谜——“空转”贸易下的应收账款

汇总数据显示,超过200亿元的应收账款债权,构成了这351只理财产品的底层资产,而这巨额应收账款的形成,则是建立在相应的基础贸易行为之上。

只有贸易行为是真实的前提之下,才能进一步讨论应收账款的虚实。如果贸易行为本身是虚构的,则对应的应收账款也将成为无源之水,进而所谓理财产品的底层资产也不复存在。

通过多条路径,证券时报记者获得了雪松相关理财产品大量的底层贸易资料,包括购销合同、提货单、收货确认书、发票等。

而这些材料反映出来的是,上下游之间围绕电解铜等大宗商品,所进行的大批量、大规模、没有货运物流的“空转”贸易。

一样的配方,不一样的包装

复盘这一系列理财产品所构筑的庞大融资网络,与雪松信托曾经发售的“长青”系列信托产品如出一辙——都是供应链金融概念、底层资产都是应收账款、底层购销行为都是大宗商品贸易、都借助了傀儡资金通道、都涉及大量假央企/伪国企;二者唯一的区别是,长青系列的发行通道是持牌信托,而当下理财产品的发行通道是金交所/产交所。

证券时报曾于2020年9月22日刊发《雪松信托“迷雾”》调查报道,揭示长青系列信托产品的疑点与风险。信托通道被封堵之后,配方几乎一样的产品,又借道金交所/产交所甚至伪金交所,继续千方百计向投资人渗透,游离监管的涉众风险有增无减。

不幸的是,无论是信托通道的产品,还是(伪)金交所/产交所通道的产品(以下统称“金交所产品”),都出现了大面积逾期及兑付停滞,而且停止兑付都是从2021年4月开始。

投资人向证券时报记者反映,长青系列信托产品中,剩余未兑付的都是一年期和两年期的,待兑付产品共计12只,待兑付规模超过20亿元。金交所产品则更为庞大,已知的规模就超200亿元。

如今,随着超过350只理财产品的爆雷,接收募集资金的傀儡通道,以及主要的名义融资方,都已人去楼空,再结合前述数量众多的募资账户都开设在雪松控股的大本营——广州,资金的实际去向已不言自明。

而借助这一庞大网络所募集的资金,最终的去向和用途为何,是否涉嫌非法集资,都有待监管部门的进一步调查认定。

来源:互联网