银行理财崩盘暴雷,想安全增值,我们的钱该何去何从?(银行理财巨震:有人5天亏3个月收益 理财公司忙安抚)

Hi,我是保姑~

不知道大家对关注不,最近金融圈出了点事儿!

事关银行,咱们小声说啊~

代销的一款固定收益的理财产品,暴雷了。

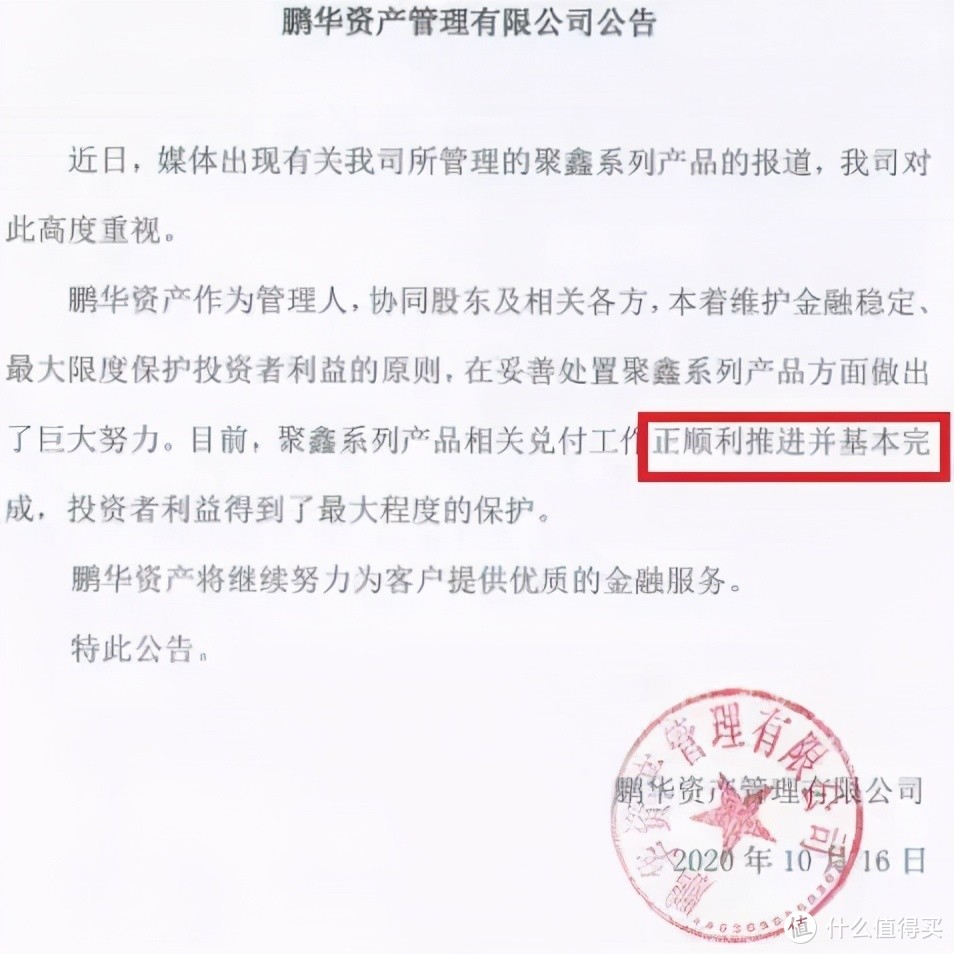

当时声称年化收益4.1%的鹏华聚鑫1号-25号资管计划产品全线违约,老百姓百万起投,现只能返还本金的60%。

不可思议吧,猝不及防吧,这可是工行诶!我们的工行!

今年2月份,工行推出了一个固收理财,风险等级为R3,100万起投,6个月到期,业绩比较基准4.1%。

R3是什么意思呢?

一般银行将理财产品的风险由低到高分为R1-R5五个等级:

R1风险最低;

R5的产品不保本,风险极大;

R3呢,算是稳健平衡类的理财产品,风险适中,预期收益可能会有一定的波动性。

工行“代理销售”,发行管理方是鹏华基金下面的子公司鹏华资管。

都很大牌,看起来没什么不对。

但没想到,到了今年8月,6个月的锁定期还没到,鹏华资管就在8月14号发布了一则公告,要提前结束计划,说是在30天内完成分配。

有这么顺利倒还好了!

奇葩的是,接下来的9月、10月鹏华资管接连出公告,从延期30天到延期40天,直到最终的10月16日,公告说基本完成兑付。

是“基本完成”哦,事实上,至此投资者还没有拿到钱。

代销的工行这时候就说了,

现在产品出问题了,没办法如约兑付,我们现在有个方案:想要钱的,现在就可以给你们,不过只能拿回本金的60%。

这个公告出来,投资者都炸了!

那肯定不愿意啊。

于是工行又说了,

既然这个方案你们不愿意,那还有一个方案:在10月20日先兑付本金的50%,另外48%的本金转为工行理财,2%的本金作为该理财的收益,1年后到期再兑付。

虽然心里不愿意,但是没办法,

好歹能把本金保住。

就这样,事情才平息了下来。

据说资产到位后,鹏华资管重仓了某民企集团发行的债券。

但这家集团在2019年的时候资金就有问题,并且负债率达到了72.07%,这一点稍微关注点投资市场的人都知道。

牛逼哄哄的鹏华资管不可能不知道。

在这种情况下鹏华资管还是选择重仓?你们觉得他怎么想的?

操作失误吗?脑子发热吗?

我觉得没这么简单。

后来就有消息说,就是因为这个重仓的债券暴雷,导致整个理财计划崩盘。

更清奇的消息说,这个理财计划原本就是工行操盘的,鹏华才是背锅的。

额,突然信息量很大了。

以上都是各路媒体放出来的消息。

不管背后真正发生了什么,银行卖的理财产品不一定安全,实锤了。

工行出事了,好了,大家又开始各种焦虑了,

连钱都不敢存了,

这也完全没必要。

我们买理财产品的时候,一定要自己搞清楚风险等级,还有收益到底固不固定?

你投的钱,最后的去处大概是哪里?对吧?

不要因为你是在银行买,就默认100%安全,选择性忽略风险。

这样你到时候钱没了,找谁哭去?

老百姓想理财,但是一定要保本,哪些产品是确定安全的呢?

目前确定安全的理财产品还有:国债、银行存款以及部分理财产品。

国债不用说,是国家背书,发行主体是国家,所以它具有最高的信用度,被公认为是最安全的投资工具,完全不用担心拿不回本金的情况,购买的时候单纯去看收益就行了。

银行存款本来大家也很放心的,都存了半辈子了,虽然没剩多少余额,但是也没见亏过。

这个跟银行卖的理财产品还是有很大区别的。只是这次的暴雷事件让大家莫名开始警惕。

不过银行存钱这里有个知识保姑也科普一下:万一银行破产我们存的钱怎么办?

根据银行《存款保险条例》的规定:银行破产后,储户存的钱如果在50万以内,国家可以兜底赔付,且7个工作日内赔付到位;

但是,如果在破产银行存款超过50万,那么,超过的部分就没什么保障了。

所以,有钱的朋友注意了,有大额存款需求一定要把资金分散存入不同的银行,不要把鸡蛋放在同一个篮子里。

作为分散风险,完全可以选择购买一些高收益低风险的理财型保险产品。

保险理财产品,不是所有的都值得买。

当下保姑推荐大家去买的做长期理财规划的,主要有这两种:增额终身寿险和年金险。

像万能险和分红险这种,收益都是不固定的,不建议大家去买。

想要真正保证收益的理财型保险就去买增额终身寿险和年金险。

在增额终身寿险和年金险的合同中,产品的现金价值都写的明明白白,收益是怎么样的也清清楚楚。

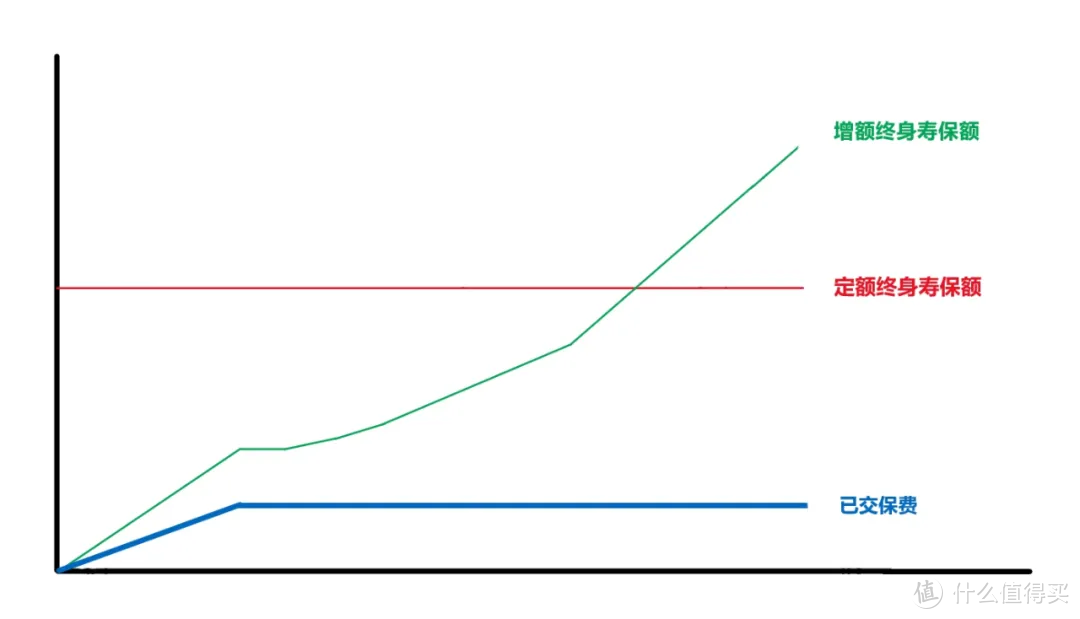

目前市面上的终身寿险有两类:定额终身寿险和增额终身寿险。

定额终身寿险就是我们经常“批判”的终身寿险,它的保额固定,只有身故才能赔付,既没什么收益又贵的离谱。经常被捆绑在“平x福”、“国x福”等捆绑型保险上拿去坑人。

增额终身寿险则不同,我们可以把它当作保额会增长的寿险。

它最大的作用就是“理财”。

虽然它前期保额低,但它的保额可以复利增长,后期上升趋势非常快。

同时,它的现金价值也是呈同样趋势增长,作为长期稳健理财,又可以随时减保取出部分现金价值出来用,真的非常有优势。

这种增额终身寿险有三个特别大的优点:

像是一个活期账户,现金价值就是账户里的钱,你可以随取随用。

没有时间和额度的限制,只要现金价值不为0,任何时候都可以减保任意金额出来。这个减保拿出来的钱,其实就是现金价值账户里的余额。

非常适合用作中长期理财规划,像作为孩子的教育金、儿女的婚嫁金和养老金都可以。

增额终身寿的保单价值是以每年3.5%左右的复利进行增值,时间越长增值的越多。

在前期的时候复利可能比不过某些单利的理财产品,但是时间越长优点凸显的越明显。

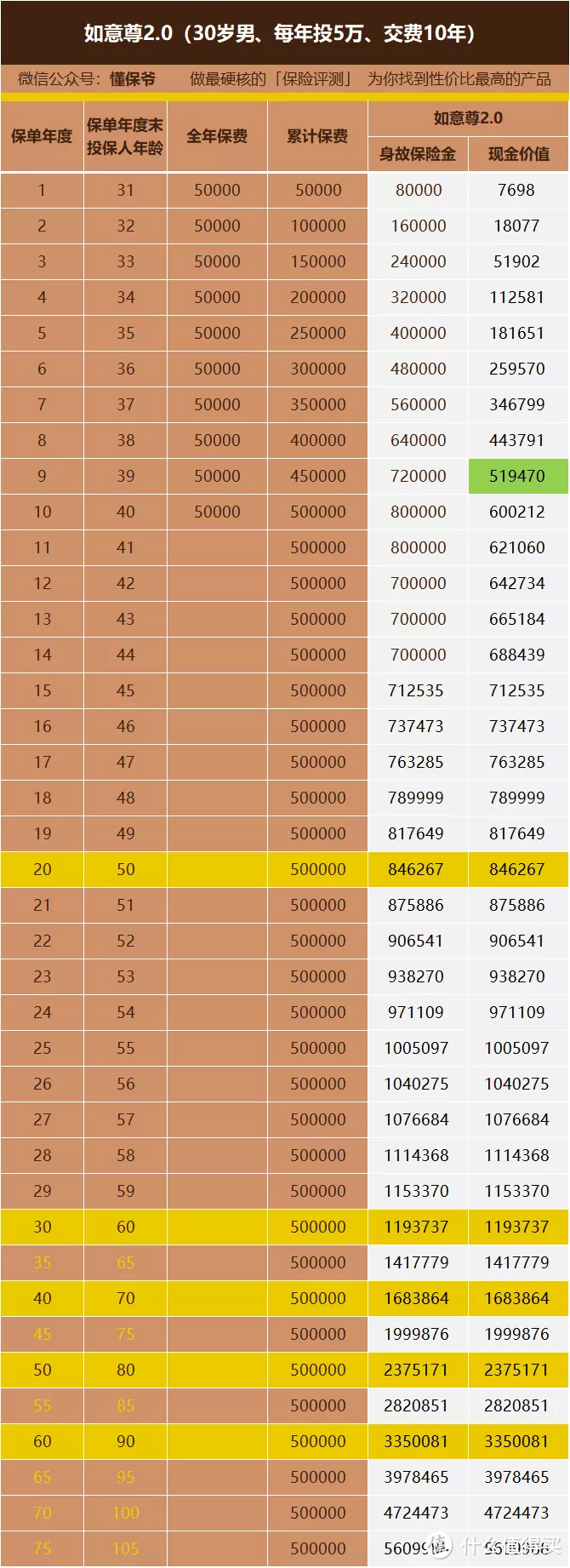

以目前最火爆的一款如意尊2.0增额终身寿险举个例子:

30岁男,年投5万,交费10年,一共交50万 ▼ :

绿色框表示已经回本,交费期还未结束,如意尊2.0就已经回本。

真实收益如何呢?

50岁时:退保能拿84.63万,是已交保费的1.69倍,收益34.63万;

60岁时:退保能拿119.37万,是已交保费的2.39倍,收益69.37万;

70岁时:退保能拿168.37万,是已交保费的3.37倍,收益118.37万;

80岁时:退保能拿237.52万,是已交保费的4.75倍,收益187.52万;

90岁时:退保能拿335.01万,是已交保费的6.70倍,收益285.01万。

70岁翻到3倍多,真的很不错。

保险公司的理财产品,直接受银保监会的监管,又受《保险法》约束,无敌安全,没有之一。

在中国能开得了保险公司的,谁还没点底蕴,不说别的,光是成立保险公司,就需要净资产不低于2亿人民币。

这还只是条件之一,还有其他的诸多限制,毕竟现在的保险牌照不是你有钱就能拿到的。

阿里、腾讯、京东这些大佬都还要通过入股别的保险公司,踏入保险大门。

这个就不多说了,之前文章分析过很多遍了。

这两年,增额终身寿险算是变成了理财市场的新宠。

很多人不仅把它拿来做养老、孩子教育和婚嫁金规划,甚至好多年轻人把它当作婚前财产配置来给自己一个安稳的保障。

举个例子:

芳芳,28岁,年轻貌美肤白大长腿,毕业5年攒下了10万元,今年芳芳终于遇到了那个让她心动的人,准备结婚了。

但她有一个担忧,自己攒的10万元虽然不是个大数字,但是万一两个人婚后出了问题,自己不想伤钱又伤心,怎么办?

这时候她可以投保一份如意尊2.0增额终身寿险,可以满足芳芳需求,减少她的担忧,并且每年还能持续增值。

她可以选择以自己为投保人和被保人,受益人指定自己的父母各50%。

如果婚内芳芳需要用钱,家庭双方都没钱的话,她可以部分减保取出零用钱;

如果芳芳未来生了孩子,还可以把自己的孩子变更为受益人。夫妻感情好,也可以把丈夫变更为受益人;

如果最后离婚了这笔钱也是属于芳芳的婚前财产。

芳芳一直都有这份保单的掌控权。

所以这部分大家好好看看,回头我们出各家增额终身寿险的测评,记得找到一款好产品,占个先机。

年金险其实有点像国家养老金。

现在存钱,以后到了约定时间开始领钱。

年金保险不是以小博大的投资,它更安全、稳定和持续。

而且它的收益是写入保险合同的,所以收益是有保证的。

但是与其他理财方式相比,年金保险的流动性较差,一旦规划,就要做好长期锁定的准备。

增额终身寿险,可以加保也能随时减保,不限次数,特别灵活,这一点很好。

比如你30岁开始投保,想40岁领一笔,50岁领一笔,60岁领一笔都可以。

你完全可以自己决定,领多少,留多少。

当然,频繁的减保也会导致现金价值降低,后面计算复利的基数也会降低。

所以到老了,可能账户没什么钱了也有可能,因为你年轻的时候取的多嘛。

年金险呢,是到了约定时间才能按固定频率领取固定金额,灵活性相对弱一些,但是它很稳定。

比如我就是拿这笔钱规划养老,那么到55岁之后,每月能领取一些钱作为我到时候的养老金,活到什么时候就领到什么时候,相对来说老了会特别安心。

所以两种产品有完全不同的作用。

在保姑看来,

如果你还年轻,还有很多任务,比如孩子还在上学,家里老人年纪也大了,那么可以先买增额终身寿险,到需要用钱的时候,随时可以取出来用。

如果你已经决定,用一部分钱去做专门的养老计划,那就去买年金险,这是一份收益很好,并且很稳定的养老金来源。

大家明白了吗?

小编注:为了丰富原创内容,值得买社区与优质媒体号进行合作,引入更多优质原创内容,同时也为这些优秀的自媒体号提供展示平台。此篇文章来自于微信公众号“懂保爷”,微信搜索“mrdongbaoye”

原标题:注意了!银行理财“巨震”,5天亏完3个月收益!债基比股票还惨?基金经理“跪求”不要赎回?辟谣了

一向四平八稳的债基、银行理财产品闹出了大动静!

债基、银行理财比股票还惨?5天亏完3个月收益

本来是旱涝保丰收的债基、银行理财,最近有相当多的该类产品收益出现大回撤!

甚至3个月收益在短短5天内清零。

之前买了债基和银行理财的“韭菜们”,因为躲过了9月和10月A股的连续大跌而沾沾自喜,没想到短短几天时间 ,直接亏得崩溃了。

有投资者忍不住晒图怒喷“这是理财?一天亏5K?!”

不少投资者一脸懵逼的表示:“固定收益不是固定的吗,怎么还波动起来了”。

有研究银行的研究员买的银行理财产品也亏得稀里糊涂。

甚至还传出“有公募基金经理跪在某行理财子公司门口,请求不要赎回”的消息。

但后经媒体核实该消息不实。

该理财子人士表示,每次债市大跌都会有机构赎回动作,基金经理也会与机构进行协商,但上述说法显然是过度渲染,与实际不符。

债券市场出现急跌 一周7722只银行理财产品负收益

债基、银行理财这轮收益大幅回撤始于自上周五(11月11日)。

上周五(11月11日)债券市场开始出现急跌,于周一跌幅加剧,创下债市6年最大单日跌幅,利率债各期限均大幅上行。

11月16日,跌势仍在继续,国债期货全线下跌,2年期国债期货主力合约跌0.23%,5年期国债期货主力合约跌0.31%,10年期国债期货主力合约跌0.27%。

Wind数据显示,截至11月16日,全市场34363只理财产品中,近一周总回报率为负值的有10897款产品破净,占比达到了31.71%。

投资有风险,理财需谨慎!平时理财尽量选择稳定一点的产品,但是理财都是有风险的!

银行债券理财,一天亏了大5000,三个月收益清零,这就是最近债市和银行理财的表现。

比起在股市里踏空的,一批为了避免暴跌投资以稳健著称的银行理财和债券市场的人,本想着没的赚至少也不亏,结果却是亏出了股市的既视感,两头都被割了一遍。

这种情况通常在年中和年底财报截止时出现,尤其是年底,一个是投资标的表现本就很差,再加上大批用户赎回触发赎回上限,自然留下造成净值加速下跌,所有人都吃面的下场。

第一,央行、银保监会出台具有标志意义的政策救助房地产市场。

第二,对于资金方面的担忧有所加剧。

第三,疫情防控政策的调整带来的复苏交易。

@随意走:理财到期就收回,再也不想过这种提心吊胆的日子。

@北海沙滩:何止是利益归零,我的理财现在都是亏损。还是封闭的,连赎回的权利都没有。

@太监论别:绝大多数人缺乏投资理财的基本常识,搞不清楚前因后果,既不懂也不想搞懂,所以一定会恐慌。

理财是指以实现财务的保值、增值为目的,对财务(财产和债务)进行管理。

理财可分为公司理财、机构理财、个人理财和家庭理财等。

理财途径有银行理财、证券公司理财、保险理财、投资公司理财等,投资渠道有炒金、基金、股票等。